作为消费电子领域最为活跃的一环,IC设计厂商正在经历着今年以来最为强烈的

近期,有消息称,曾经的涨价“大户”TI模拟芯片价格大跌,不少中间商在通过各个渠道出货,市场似已走出“缺芯”窘境;但另一方面,英飞凌、三星、台积电等国际芯片巨头仍在持续发出芯片紧张信号,三星更是在电话会上表示芯片订单已排到2027年。

据业者表示,目前芯片市场正从结构性缺货转化为局部或者特定领域缺货,消费级芯片进入“内卷”,车规级芯片紧缺短期仍难解,部分产品在市场上仍维持着超出厂价10余倍的高价。

比如TI的一款车规级电源管理芯片TPS7A6650QDGNRQ1,短短半年内市场行情报价便从2元飙涨至了如今的700元以上。

过剩还是紧缺?芯片市场现状究竟如何?下面我们的角度来看一下ST、TI、英飞凌、安森美、瑞萨等11家大厂的市场行情。

据媒体报道,ST的价格雪崩了。尽管ST众多热门通用型MCU系列在年前呈现不同幅度的涨价,但年后均出现稳定降价,如32位MCU103、105系列、407系列,8位的STM8S003等。连带替代ST MCU的GD MCU价格也出现降价,同时在低价出货。

热门的STM32F103C8T6目前已经从3月(70元)拦腰降价(32元),STM32F103RCT6从一季度的百元高位跌回2位数价格。

32位高性能MCU STM32F407VET6在2020年未涨价时还是20元左右的价位,2021年暴涨至75元左右,降价后在今年2月涨至100元以上的新高,此后开始稳步降价,但60元的价位依然比常态价位高了3倍。

值得注意的是,但部分型号价格依然坚挺,大多分布在在国产不容易替代的中高端芯片。

关于产能,意法半导体CEO Chery早前表示,2022年的产能完全饱和,目前芯片订单较ST的产能高出了30-40%。

6月16日,针对市场上模拟芯片价格“血崩八成”的情况,德州仪器(TI)作出回应。

“我们的价格并没有像您邮件中所述(下跌八成)那样发生改变,(芯片)最新的价格可通过进行查询。”德州仪器对记者表示,有时候一些未经德州仪器授权的贸易商也会从市面上获得产品并进行转售,价格信息可能也会来源于这些途径。

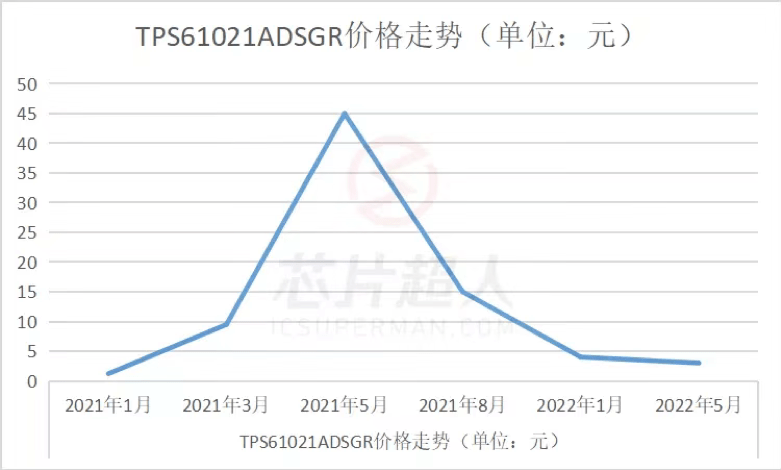

目前,在合约市场分销商中,德州仪器整体订单价格依然坚挺,但需求和往年相比会降低。而在现货市场上,TI的一些电源管理IC确实出现了价格波动。以型号为TPS61021的通用消费类电源管理芯片为例,该芯片价格已从去年45元的最高点跌至目前的3元左右。

有消息称,博世近期“因物流、原材料、能源等成本压力上升,计划提高芯片产品价格,目前正在与车企重新进行合同谈判”。

虽然博世中国方面没有正式对此回应。但威马汽车CEO沈晖向记者透露:“博世的涨价并非空穴来风”。沈晖还在5月31日的个人微博上称,近期汽车芯片又出现了一轮涨价现象,其表示:“博世涨价不是传闻,还有别的Tier1(主机厂的一级供应商)。”他表示,这次涨价的都是必不可少的芯片,而且简单估算智能电动车的芯片成本已超越电池包,电动车的行业赛道从电池转到了芯片。

日前,博世中国总裁陈玉东在接受记者正常采访时谈到了对于汽车零部件涨价的看法。“今年是汽车产业涨价很厉害的一年,主要是电池引起的涨价,但像芯片等其他汽车零部件也有上涨。目前价值链当中,只要是合理的涨价,我想大家都能接受。”

5月中旬,有外国媒体报道德国汽车芯片巨头英飞凌(Infineon)今年1季度积压订单金额环比上升了近20%至370亿欧元,其中75%的订单在未来12个月内陆续交货。

5月20日,英飞凌确认了上述消息,表示这在某些特定的程度上反映了周期性的瓶颈问题,英飞凌正在严格按计划投资和扩大在全球的产能。今年下半年自产产品(如功率半导体)的紧缺状况将得到缓解,在依赖代工厂的领域,短缺状况可能会持续到2023年。

对于此前的涨价传闻,英飞凌没有公开回应,只是表示,“我们经历了巨大的成本增长,如原材料、能源、物流和代工厂成本。我们很难完全独自承担这些成本。”

5月19日消息,瑞萨电子集团宣布,将向2014年10月关闭的甲府工厂(山梨县甲斐市)投资900亿日元,目标在2024年恢复其300mm功率半导体生产线。随着甲府工厂开始恢复全面量产,瑞萨功率半导体的产能将翻倍。

目前,瑞萨公司及渠道库存均低于目标水平,且周转天数还在下降。截至去年四季度,公司累计未完成订单超过1.2万亿日元(2021年全年营收9944亿日元),并且难以在2022年全部交付,主要受限于供应链限制和疫情的不确定性。

5月11日报道,车用IDM业者安森美深圳厂内部的人偷偷表示,其车用IGBT订单已满且不再接单。

随着新能源汽车产业的迅猛发展,IGBT的需求量也随之激增,再加上全球性芯片短缺问题的持续加剧,上游产业链扩产速度明显跟不上市场需求。供应链消息认为,目前IGBT缺货已高达50周以上,供需缺口已经拉长到50%以上;目前,IGBT订单与交货能力比最大已拉至2:1。

据富昌电子等分销商官网显示,至4月底,IGBT相关这类的产品信息共有2192条,但有库存的仅121条,其中有42条物料货期在45周及以上,部分分销商的部分料号货期甚至拉长到了60周。

分析师指出,虽然数据中心客户维持需求,但智能手机和PC持续降温,最近的业界调查显示,亚洲经销商、模组厂和ODM的存储芯片库存偏高。这在某种程度上预示着,美光存储芯片今年下半年也许得降价销售,而价格下滑速度超成本降幅,也势必会侵蚀它的毛利率。除了需求疲软和库存过剩的忧虑以外,市场还忧虑美光计算机显示终端的云端服务商降低资本支出,这将直接影响美光的营收和利润。

IC设计龙头联发科5月31日召开股东会,执行长蔡力行首度松口对股东坦言,「全球半导体有逆风。」董事长蔡明介则松口指出:部分产能需求已被满足、但有些产能仍紧,联发科将启动「动态调整」。

事实上,蔡力行4月法说就将今年智能手机成长预估,从原本的低个位数成长,修正为只能持平,虽预期今年全年营收目标成长20%,但里昂等外资都纷纷出报告,认为20%的成长目标没办法实现。外资摩根士丹利分析师詹家鸿更指出,「中国智能手机的牛市已不复存在,」中国多家智能手机品牌,都已削减联发科和高通的订单。

大摩针对供应链做出详细的调查研究发现,联发科为此削减今年下半年的6纳米和4纳米晶圆代工订单,减少的量高达8万片,占其5G SoC全年晶圆代工需求约20%。

微控制器(MCU)暨模拟IC供应商微芯科技(Microchip)近日公布了2022会计年度第4季(截至2022年3月31日为止,可理解为Q1)营收情况。

财报显示,Microchip在第一季度的营收年增25.7%(季增4.9%),达到18.44亿美元,再创历史新高。

Microchip的CEO Moorthy对媒体表示,根据供需失衡的程度、不能取消的积压订单规模、积压订单新增速度以及新产能上线的速度来推算,Microchip预计供不应求的情况将一路持续到2023年。

Moorthy表示,第二季度的积压订单非常强劲、需求持续高于供给,本季有许多客户真正的需求的积压订单得等到数个季度后才能交付,第二季度营收将持续增长。

恩智浦(NXP)公布的财报多个方面数据显示,NXP第一季度营收年增22.2%(季增3%)至31.36亿美元,毛利率高达56.70%。

恩智浦CEO Sievers表示,恩智浦第1季营收创历史上最新的记录,恩智浦对2022年的强劲成长预期正在实现。

Sievers说,恩智浦持续看到强劲的客户的真实需求,尤其是恩智浦特有的加速成长动能。他指出,整体而言,需求持续超越扩增后的供给量,所有终端市场库存依旧处于非常低的水平。而恩智浦第1季库存天数为1.5个月,是五大厂商中最低的。

事实就是,其他几家厂商MCU交期要么40周,要么52周,但总归有个数,恩智浦直接显示紧缺。

外媒报导,南韩记忆体大厂SK海力士计划新建NAND Flash M17 产线,以提高NAND Flash 产品产量。

SK海力士是全球前十大半导体公司,致力生产DRAM和NAND Flash记忆体产品。2021年全球市场最大的三家记忆体供应商三星、SK海力士和美光总共占94% 的DRAM 市场。三星和SK海力士占全球DRAM 市场71.3%, SK海力士旗下DRAM 销售额达266 亿美元,拿下27.7% 市占。

TrendForce 指出,受中国智能手机需求疲软,拖累SK海力士以mobile为产品主力出货表现。Solidigm则在产能供应逐渐远离缺料阴霾下,第一季大幅冲刺client SSD出货,但两家品牌2022年第一季合并出货位元仍较前一季合并出货位元衰退8.4%,平均销售单价则同样受季合约价格下滑衰退3%,第一季SK集团NAND Flash营收较2021年第四季减少10.7%,金额达32.3亿美元。