工业半导体由于具有市场碎片化、需求定制化、产品稳定可靠、使用周期长等特点,此前价格一直较为稳定。不过,从2023Q2季度开始,在需求不断减弱、库存逐渐加大的背景下,整个行业也迎来了调整周期。

从业绩来看,2023年Q3季度,全球十大主要工控半导体厂商中已有德州仪器、亚德诺、安森美、英飞凌等7家营收同比下滑。而在环比上,亚德诺、瑞萨电子、威世科技、DIODES四家厂商的净利润下降幅度已超越了10%,这说明在Q3季度工控市场的疲软对上述厂商的影响已经在不断加大。

而在前三季度,由于Q3经营数据下滑侵蚀了上半年的业绩,行业内包括德州仪器、恩智浦半导体、瑞萨电子、威世科技、DIODES在内的5家厂商营收已然浮现同比下降。不过,和营收表现略有不同的是,由于汽车市场的高景气度业务的支撑,在净利润上仅有德州仪器、威世科技、DIODES这3家厂商下降,其余厂商前三季度净利润整体表现依然可圈可点。

具体来看,作为全球第一大模拟器件厂商,工业和汽车领域是德州仪器的战略发展重点,收入合计占比约74%。在2023Q3季度,公司营收为45.32亿美元,同比下滑13.53%。纯利润是17.09亿美元,同比下降25.53%。而在Q4季度,受工业市场疲软加剧的影响(出现百分之十几下跌),德州仪器业绩的下降呈加速趋势。在当季,公司营收为40.77亿美元,同比下降12.7%,环比下降10.04%。净利润13.71亿美元,同比下降30.12%,环比下降19.78%。有必要注意一下的是,这已经是德州仪器连续第五个季度业绩同比下滑,意味着工控市场的调整还在不断延续。

和德州仪器的业绩表现类似,对于工业营收占比为50%的亚德诺来说,受工业客户库存调整的影响,在Q4季度,公司实现盈利收入为27.16亿美元,同比下滑16.36%,环比下滑11.70%。纯利润是4.98亿美元,同比下滑46.76%,环比下滑43.17%。尽管公司在2023年业绩创了历史记录,但在从下半年开始,在业绩上也已连续两个季度出现同比和环比下滑,并且在Q4季度下滑幅度呈加剧趋势。而根据亚德诺预测,考虑到较弱的宏观背景,24Q1公司所有终端市场都将环比下降,而工业市场的降幅最大。

不同于Q3季度的高景气行情,在Q4季度工业占比约30%的意法半导体受工业市场疲软、客户调整库存的影响,在当季公司实现盈利收入为42.82亿美元,同比下滑3.21%,环比下滑3.36%。纯利润是10.76亿美元,同比下降13.78%,环比下降1.28%。据意法半导体指引,预计工业领域库存调整的影响还将进一步持续,预计 24Q1公司营业收入不管是同比还是环比都将再继续下降15%左右。

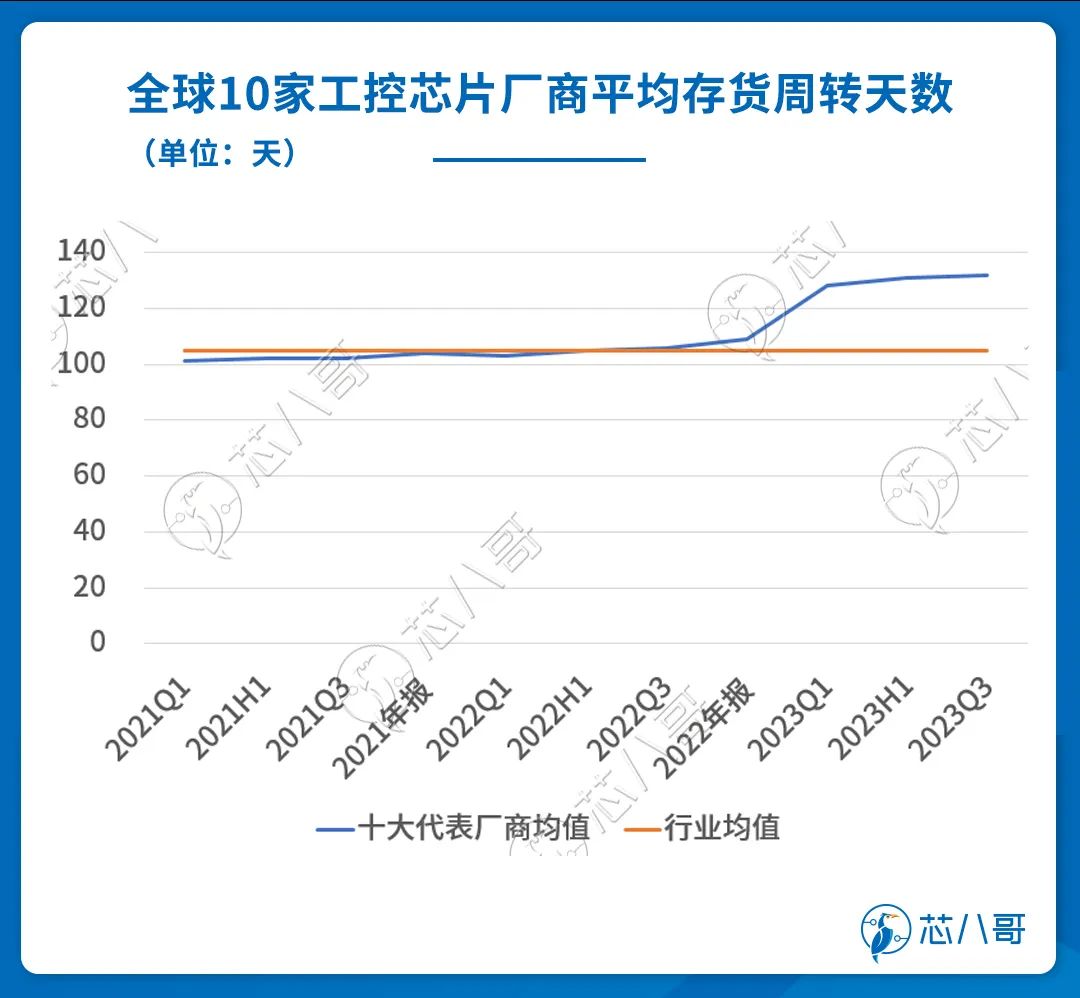

从库存来看,在2023Q1,以TI为代表的行业龙头库存周转天数突然大幅度增长至179天,远高于其近十年133天的常规库存水位,说明此时行业库存调整的风险已经在开始发酵。

在2023Q2,由于受库存高企负反馈的影响,TI开始降价促销,至此正式拉开了工控行业的调整大潮。根据wind的数据,自Q2以来,全球主要十大工控半导体厂商的库存周转天数仍在一直增长,目前平均数值已达到132天,远超于105天的常规水位。显而易见,目前工控行业供大于求有所扩大,库存风险提升,行业景气度仍在不断走低。

具体来看,德州仪器表示,23Q4季度末公司的库存金额为40亿美元,增加9100万美元。库存周转天数为219天,环比增加14天。虽然23Q4库存已经接近理想的40-45亿美元水平,但由于受市场疲软的影响,在未来的几个季度内公司库存或将持续上行。

亚德诺指出,由于客户减少库存以及宏观背景压力,公司继续看到各个市场和地区普遍疲软,而这将导致公司所有终端市场都将环比下降,其中工业市场的降幅最大。预计在24Q1,公司营收指引中值为25亿美元,同比下滑23.1%,环比下滑8%,而毛利率将下降到68%-69%。

受工控市场调整不断加大的影响,目前相关半导体厂商的订单在不断减少。此外,伴随着需求的减弱,大部分厂商产品的货期也在显著缩短。不过,从价格来看,除了部分产品会降低外,整体而言工控产品的价格还算得上是比较稳定。

在模拟器件领域,根据富昌电子的数据,在2023Q4以微芯科技、恩智浦半导体、安森美、瑞萨电子、意法半导体为代表的模拟器件厂商的产品交期已经在不断缩短,其中以放大器和数据转换器为首的信号链产品交期缩短幅度最大。

德州仪器表示,受工控需求减弱的影响,23Q4公司客户取消订单较多。现在来看,客户仍在调整库存水平,在24Q1季度客户取消订单的现象还在持续,同时公司的库存水平或将持续上行。

亚德诺指出,在交期上,由于客户努力减少库存以及宏观背景的压力,公司继续看到各个市场和地区普遍疲软。目前公司的交货时间已回到正常状态水平,95%的产品在13周内发货;在订单上,23Q4取消订单的情况有所减少,预订情况趋于稳定,公司预计持续的库存调整将在24H1逐渐减弱;在价格上,公司表示现有产品组合的定价非常弹性及稳定,没看到任何特别的变化,公司将继续维持该价格,对目前以及未来的价格环境持乐观态度。

而在MCU领域,以英飞凌、微芯科技、恩智浦半导体、瑞萨电子、意法半导体为代表的全球前五大MCU厂商在Q4季度的交期都在明显缩短,价格也逐渐回归常态。

以意法半导体为例,在订单方面,由于工业领域需求加速恶化,客户正在调整库存,导致公司23Q4整体订单积压水平远低于2023年年初;在业务方面,由于MCU是任何工业系统的关键组成部分,因此工业领域的库存过剩对通用微控制器的影响最明显,导致其MDG部门在Q4季度收入下降11.5%;在价格这一块,公司表示客户端的价格将逐渐回到正常水平,能见度内没有特殊的价格压力。

当前,工业半导体调整的根本原因是由于计算机显示终端在某些特定的程度上高估了2023年和2024年的需求大量备货所导致的。在23Q2季度意识到需求没有到达预期之后,目前客户端普遍已经在进行库存调整,而调整时间预计将持续4-5个季度,预期到2024H2将回归至正常的增长模式。

在市场景气度下行的情况下,为保证公司的健康运营,包括德州仪器、亚德诺等工业头部厂商在降低资本支出的同时,也在不断地降低工厂的稼动率,力求以最小的代价完成库存调整,迎接下一个周期的正向增长。